Aș dori să vă împărtășesc această perspectivă pozitivă. :)

Șase semnalează că acțiunile americane au trecut de partea de jos a trendului bear și că raliul poate continua.

Strategul Thomas Lee de la Fundstrat Global Advisors este de ani de zile unul dintre cei mai mari susținători ai acțiunilor. Nu i-a fost ușor anul trecut, dar la sfârșitul lunii aprilie a publicat o listă de argumente pentru ca indicele S&P 500 să nu coboare sub minimul din octombrie anul trecut și pentru ca piața să își continue traiectoria ascendentă. Și, din moment ce indicele a rămas cu îndatorire aproximativ în intervalul 4.050-4.200 în ultima lună și nu a arătat practic nimic la nivel agregat, argumentele lui Lee sunt încă valabile.

Thomas Lee crede că piața bursieră americană nu este scumpă. "Piața atinge fundul în 80% din cazuri înaintea fundamentelor. Și nu este deplasat să menționăm că, excluzând acțiunile FAANG, P/E viitor al indicelui S&P 500, bazat pe câștigurile așteptate în 2024, este de numai aproximativ 15. Aceasta este o piață cu o evaluare interesantă, sectoarele defensive, cum ar fi bunurile de consum și serviciile esențiale (P/E 19,6), serviciile de rețea (17,5) și îngrijirea sănătății (16,7) fiind cele mai scumpe în această perspectivă", spune strategul.

Și asta nu este tot, Lee a găsit o jumătate de duzină de argumente care susțin perspectiva sa optimistă pentru piața bursieră americană. El menține un nivel țintă de 4.750 de puncte pentru indicele S&P 500 în acest an.

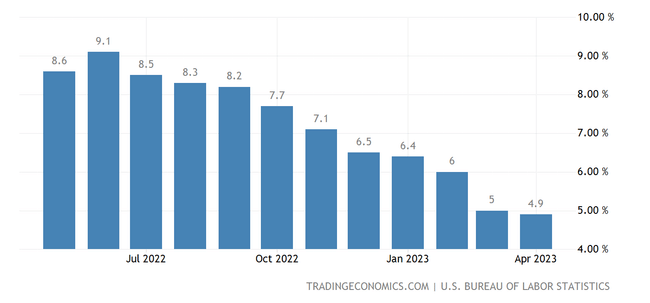

1. Inflația se îndepărtează de vârful său (iunie 2022)

În timpul tendințelor descendente din trecut, piața bursieră americană a atins un minim în jurul momentului în care inflația a atins un maxim. Aceasta a fost de 9,1% în SUA în iunie anul trecut, iar în prezent este sub 5%.

2. Marjele obligațiunilor cu randament ridicat au atins un maxim (iulie 2022)

Spread-urile obligațiunilor cu randament ridicat (diferența de randament față de obligațiunile guvernamentale sigure) ating de obicei un maxim înainte de minimele de pe piața bursieră.

3. Primele cinci zile ale anului fac legea (9 ianuarie 2023)

Din 1950, au existat șapte cazuri în care indicele S&P 500 a câștigat mai mult de 1,4% după o pierdere în anul precedent, după cinci zile de tranzacționare ale anului. De fiecare dată, întregul an calendaristic a fost pozitiv. În acest an, indicele S&P 500 a adăugat doar 1,37% în primele cinci zile, dar chiar și după ce a câștigat cel puțin un procent în primele zile ale anului, statisticile pentru întregul an sunt în mod clar optimiste, S&P 500 încheind anul în creștere în 87% din cazuri și câștigând în medie 15%.

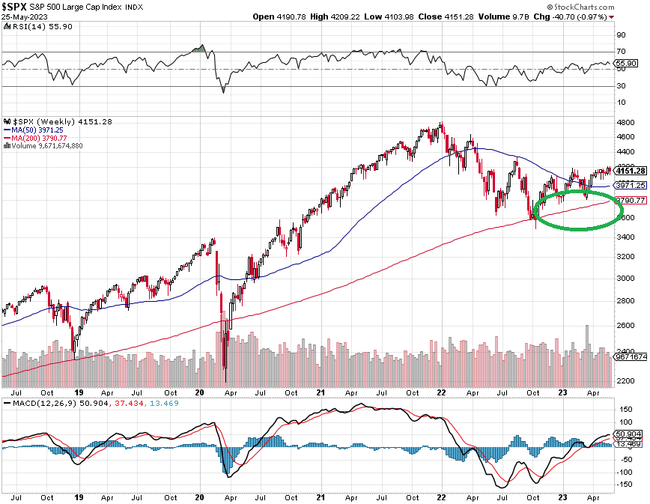

4. Două trimestre profitabile la rând pentru S&P 500 (31 martie 2023)

Din 1950, indicele S&P 500 nu a crescut niciodată două trimestre la rând, când apoi a continuat o tendință descendentă în ceea ce privește scăderea la noi minime. Mai mult, atunci când indicele a adăugat cel puțin 5% în ambele trimestre, acesta a fost pe plus în 87% din timp pe o bază anualizată, cu un câștig mediu de 13,5%.

5. Indicele S&P 500 mai mult de 15 săptămâni peste media de 200 de săptămâni (ianuarie 2023)

Din 1950, indicele a urcat deasupra mediei de 200 de săptămâni timp de cel puțin 15 săptămâni de 12 ori în total și niciodată de atunci nu a căzut la noi minime ale tendinței bear.

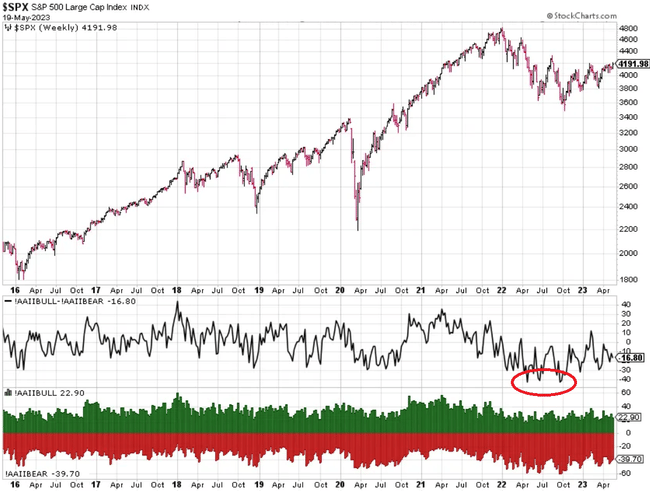

6. Sentiment de piață extrem de pesimist (anul 2022)

Pe parcursul anului trecut, diferența dintre cotațiile bear și bull în sondajul Asociației Americane a Investitorilor Individuali s-a mărit extrem de mai multe ori. Aceasta este doar a treia oară din 1987 încoace când piața a înregistrat o preponderență atât de semnificativă a urșilor. Acest lucru s-a întâmplat în 1991 și 2009, de fiecare dată după un minim major al pieței bursiere și la începutul unei perioade de creștere.

Minunat, informații frumoase, ar fi foarte frumos. Deși tot aș vrea să dau banii pe care îi dețin 🤦♂️ ...și, de asemenea, așa cum spune Christopher, aș fi atent la ceea ce am învățat de-a lungul anului, că dacă vorbești prea mult despre ceva și te înnebunești după acel lucru, atunci se întoarce repede.

Desigur, ceva este justificat și este posibil ca piața să atingă noi maxime, dar, în ciuda acestui fapt, aș fi totuși precaut și nu m-aș lăsa prins în valul de creștere. Întotdeauna trebuie să fiți prudenți.

Bulios Black

Acest utilizator are acces la conținut exclusiv, instrumente și caracteristici ale platformei Bulios datorită abonamentului său.

Minunat, mulțumesc pentru rezumatul frumos și noile informații :)

Frumos scris, poate că e ceva în asta.

Frumos scris, poate că e ceva în asta.