Analiștii spun că firma de dividende este profund subevaluată

Un dividend interesant nu înseamnă totul. De asemenea, este important să se analizeze dacă societatea are un potențial de creștere în viitor. De aceea, investitorii caută adesea companii subevaluate, ceea ce poate să nu fie ușor. Dar analiștii arată acum cu degetul spre una.

Chevron Corporation este o companie energetică multinațională americană cu sediul central în San Ramon, California. Este una dintre cele mai mari companii din industria petrolieră. Chevron se concentrează pe producția de petrol și gaze, rafinarea petrolului și fabricarea de produse chimice. Exploatează instalații de producție, sonde de petrol și gaze, rafinării și uzine de prelucrare în întreaga lume. Chevron are operațiuni în amonte și de producție în peste 50 de țări.

Chevron

CVXProducția de petrol și gaze se realizează fie prin forajul tradițional în ape adânci, fie prin metoda mai modernă de fracturare hidraulică. Chevron are operațiuni în SUA, Africa, Asia și America Latină. Chevron operează 16 rafinării în întreaga lume și vinde carburanți și alte produse petrochimice.

De asemenea, produce o gamă de produse chimice pentru uz industrial, agricol și de consum, cum ar fi etilenă, propilenă și solvenți.

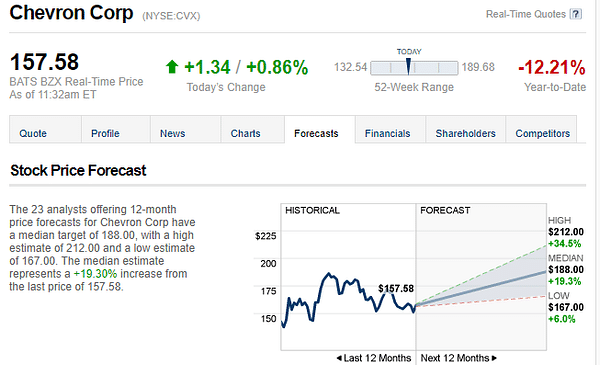

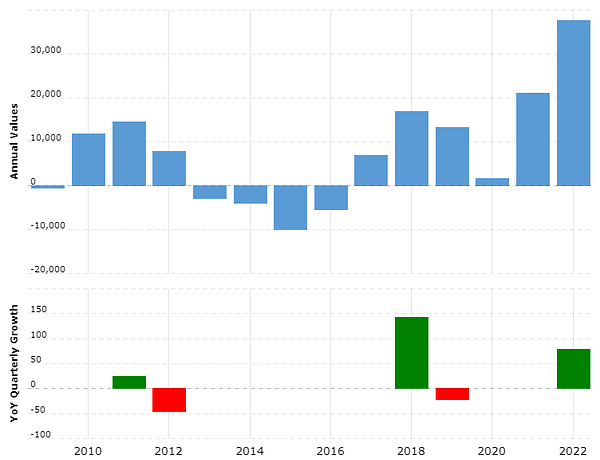

Vânzările Chevron se ridică la 234 miliarde de dolari. Pandemia COVID-19 și scăderea cererii de energie au avut un impact semnificativ asupra rezultatelor Chevron în ultimii ani. Și, potrivit analiștilor, $CVX+0.2% este acum subevaluată.

În aprilie, Scotiabank a ridicat recomandarea pentru acțiuni la Buy și a majorat, de asemenea, prețul țintă al acțiunilor la 200 de dolari, subliniind performanța generală a companiei.

Chevron Corporation oferă în prezent un dividend trimestrial și un randament al dividendelor de 3,75%.

Activitatea sa principală este reprezentată de operațiunile sale miniere, de unde provin majoritatea câștigurilor și fluxurilor de numerar. Rafinăriile, uzinele petrochimice și benzinăriile servesc mai mult ca o plasă de siguranță în cazul în care prețurile energiei scad, așa cum s-a întâmplat în timpul pandemiei.

Uzinele de extracție și de prelucrare ale Chevron sunt susținute de echipele sale de marketing, care cumpără și vând produse energetice în întreaga lume, și de infrastructura sa energetică.

Chevron a generat majoritatea profiturilor sale în 2022, un an favorabil pentru producătorii de energie, din operațiunile sale miniere. Compania a raportat un flux de numerar liber de 37,6 miliarde de dolari. Acest flux a fost suficient pentru a acoperi plăți de 17 miliarde de dolari către acționari sub formă de dividende și răscumpărări de acțiuni.

Astfel, fluxul de numerar liber organic din operațiunile upstream ale Chevron continuă să acopere integral plățile acționarilor atunci când prețurile materiilor prime energetice sunt favorabile. Cu toate acestea, mai riscante sunt operațiunile miniere propriu-zise, care sunt sensibile la fluctuațiile prețurilor la petrol și gaze.

Atenție însă la ochelarii roz. În timp ce analiștii laudă potențialul economic puternic și avantajele sale în materie de costuri în Bazinul Permian, principalul său activ. Un bilanț sănătos și o scădere a datoriilor începând cu 2020 vorbesc despre o poziție financiară în curs de îmbunătățire.

Cu toate acestea, investitorii ar trebui să ia în considerare mai presus de toate perspectivele de preț viitor atunci când cumpără Chevron. De asemenea, tensiunile recente dintre Arabia Saudită și Rusia privind producția de petrol creează incertitudine.

În plus, Chevron intenționează să preia PDC Energy, unul dintre cei mai mari operatori din Weld County, Colorado. PDC Energy a evitat atenția negativă pe care unele alte companii petroliere au atras-o în zonă. Cu toate acestea, nu a reușit să evite "discountul Colorado" al pieței sau discountul companiilor mici.

Piața a reacționat pozitiv la vestea fuziunii, semnalând o schimbare de atitudine față de achizițiile de petrol după mai mulți ani în care piața nu a cerut o primă.

Beneficiile pentru Chevron vor fi mari încă de la început, datorită evaluării mai mici a PDC Energy și a portofoliului său solid de active într-o regiune cu potențial ridicat. Acest lucru va contribui la compensarea primei mai mari pe care Chevron ar trebui să o plătească pentru a face achiziția atractivă pentru acționarii săi. Prin urmare, evaluarea actuală creează o oportunitate pentru Chevron de a avea acces la o echipă talentată și la active atractive la un preț redus.

Chevron a făcut achiziția PDC Energy într-un moment în care este ușor să facă acest lucru, având în vedere diferențele de evaluare dintre companiile din industrie. Acest lucru sugerează că se pot aștepta mai multe achiziții în viitor, dacă aceste diferențe se mențin.

Majoritatea activelor PDC sunt situate în Weld County, care susține activitatea minieră, oferind perspective bune de creștere. PDC are, de asemenea, proprietăți în zona râului Delaware. În cazul achizițiilor din sectorul minier, profiturile sunt adesea mai mari decât se așteaptă. Acest lucru se datorează progreselor tehnologice care cresc productivitatea și profitabilitatea.

În prezent, Chevron beneficiază de condițiile favorabile din industrie mai mult decât majoritatea celorlalte companii. Acest lucru face ca Chevron să fie o investiție atractivă pentru mulți investitori și analiști. Principalul risc este că este posibil ca condițiile favorabile din industrie să nu se mențină pentru mult timp. Astfel, Chevron ar putea beneficia de diferența de evaluare actuală, dar dacă condițiile se schimbă, ar putea exista o problemă

Disclaimer: Aceasta nu reprezintă în niciun caz o recomandare de investiții. Este pur și simplu rezumatul și analiza mea bazată pe date de pe internet și din alte surse. Investițiile pe piețele financiare sunt riscante și fiecare ar trebui să investească în funcție de propriile decizii. Eu sunt doar un amator care își împărtășește opiniile.

O capitalizare de piață de aproape 300 de miliarde de dolari este decentă, dar potențialul este cu siguranță acolo. Acțiunile se află acum în jurul maximelor absolute, așa că pot părea scumpe. Cei care au o analiză aprofundată vor ști cel mai bine. Sau oricine o are în portofoliu.

Frumoasă analiză a companiei, mulțumesc. 👍 Am acțiunea în vizor, dar din moment ce până acum am adoptat mai mult o abordare de tip Buffett în această privință, fac cumpărături în $OXY-0.1%, dar încă mă gândesc la aceasta, așa că acest lucru va ajuta foarte mult.

În acest caz, sunt de acord cu analiștii. 👍