Dacă vă place să investiți în ETF-uri, cu siguranță nu ar trebui să treceți cu vederea acest ETF internațional. Acesta a depășit chiar și celebrul indice S&P500 în ultimii 3 ani. Așa că haideți să vedem de ce nu ar trebui să-l treceți cu vederea.

Astăzi, ne vom uita în afara Americii, unde mi-a atras atenția un ETF foarte special, care ar putea fi un candidat promițător pentru portofoliul cuiva. Acest ETF este Pacer Developed Markets International Cash Cows 100 ETF $ICOW. Pacer Developed Markets International Cash Cows 100 ETF (ICOW) este un fond tranzacționat la bursă (ETF) care oferă o combinație atractivă de apreciere a capitalului și dividende. Acest ETF are un randament de peste 4% și un randament total anualizat pe trei ani de 19,2%, depășind performanța SPDR S&P 500 ETF Trust $SPY. Acest articol se concentrează pe aspectele cheie ale ICOW și pe avantajele sale față de alte ETF-uri de pe piață.

Structura și accentul fondului

ICOW investește în cele 100 de companii cu cele mai mari randamente ale fluxurilor de numerar libere din indicele FTSE Developed ex-US. ETF-ul are active în administrare (AUM) de 543 milioane de dolari și o rată a cheltuielilor de 0,65%. Accentul pus pe fluxul de numerar liber și pe randamentul fluxului de numerar liber diferențiază ETF-ul Cash Cow de altele. Această strategie permite fondului să identifice companiile care generează numerar în mod eficient și care au potențial de creștere și dividende mai mari.

Randamentul dividendelor

ICOW oferă un randament al dividendelor de 4,15%, ceea ce este atractiv pentru investitorii care caută un venit regulat din investițiile lor, iar acest randament al dividendelor depășește, de asemenea, randamentul ETF-ului $SPY. Randamentul ridicat al dividendelor este rezultatul concentrării pe companiile cu randamente ridicate ale fluxului de numerar liber care tind să plătească dividende mai mari. Acest lucru se datorează, în principal, faptului că aceste companii au un mare exces de numerar, pe care îl returnează acționarilor sub formă de dividende.

Această abordare poate fi deosebit de benefică în condiții de piață volatile sau imprevizibile, în cazul în care un venit regulat din dividende poate fi crucial pentru o investiție de succes.

Diversificare și oportunități de creștere

ETF-ul investește pe piețele internaționale dezvoltate, ceea ce permite diversificarea portofoliului și oferă diferite oportunități de creștere. Investirea în diferite zone geografice și sectoare poate reduce riscul de pierdere a valorii portofoliului din cauza turbulențelor regionale sau sectoriale.

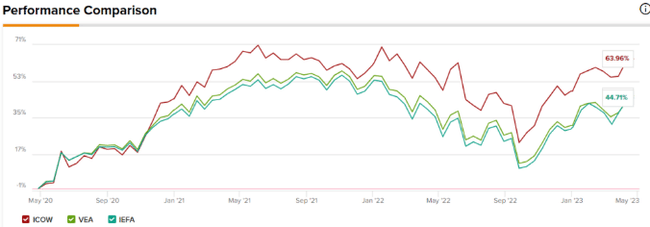

În ultimii trei ani, ETF-urile internaționale mai mari populare, precum Vanguard FTSE Developed Markets ETF $VEA și iShares Core MSCI EAFE ETF $IEFA, au înregistrat performanțe superioare în ceea ce privește randamentul total. Acest lucru arată că strategia ICOW axată pe randamentul fluxurilor de numerar liber poate avea succes în generarea unor randamente peste medie.

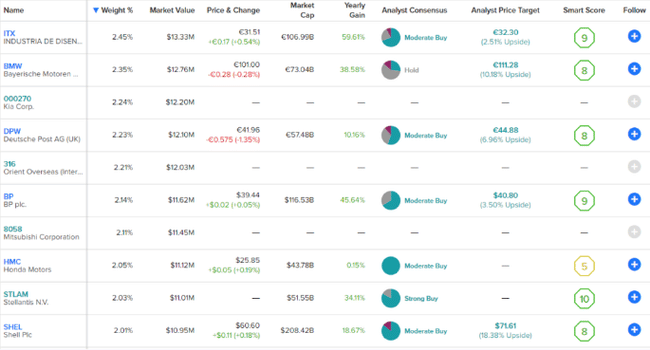

Primele zece dețineri ale ICOW reprezintă 21,8% din fond. Printre acestea se numără giganții europeni din domeniul energiei BP și Shell, precum și producători auto precum BMW, Kia, Honda și Stellantis. Industrialele și energia sunt cele mai mari sectoare în care investește ICOW, cu ponderi de 24,2% și, respectiv, 20,7%. Această concentrare sectorială sugerează că fondul caută companii cu randamente ridicate ale fluxurilor de numerar liber într-o varietate de industrii, contribuind la diversificarea portofoliului și la potențialul de creștere a valorii.

Evaluări atractive

Raportul mediu preț-beneficiu (P/E) pentru ICOW este de 4,6, ceea ce se compară atractiv cu ratele medii P/E pentru IEFA (13,4) și S&P 500 (24). Raportul P/E mai mic sugerează că acțiunile din portofoliul ICOW sunt relativ mai ieftine decât acțiunile din fondurile concurente. Această evaluare poate reprezenta o oportunitate pentru investitorii care caută valoare pe piețele internaționale dezvoltate. Este important de reținut că un raport P/E scăzut nu înseamnă neapărat că o acțiune este subevaluată, ci poate indica faptul că piața nu apreciază potențialul de creștere și dividende mai mari al acesteia.

Concluzie

Pacer Developed Markets International Cash Cows 100 ETF oferă o combinație atractivă de apreciere a capitalului și dividende pentru investitorii care caută diversificare și oportunități de creștere pe piețele internaționale dezvoltate. Cu un raport P/E relativ scăzut, o performanță solidă și un accent pe fluxul de numerar liber și pe randamentul fluxului de numerar liber, acest fond se distinge de alte ETF-uri de pe piață.

Investind în diferite sectoare și zone geografice, investitorii își pot diversifica portofoliul cu ICOW și pot reduce riscul de a pierde valoare din cauza turbulențelor regionale sau sectoriale. Deși are o rată a cheltuielilor mai mare decât unele ETF-uri cu costuri reduse, istoricul său și evaluarea atractivă îl fac o opțiune atractivă pentru investitori.

AVERTISMENT: Nu sunt un consilier financiar, iar acest material nu reprezintă o recomandare financiară sau de investiții. Conținutul acestui material este pur informativ.

Cred că acesta este un ETF de calitate. În plus, are un dividend decent, ceea ce este util. Doar că nu știu la ce să mă aștept de la o reprezentare atât de mare în sectorul industrial și energetic în viitor.