Mai are rost să ne ocupăm de evaluarea acțiunilor?

Acțiunile americane sunt scumpe, au auzit investitorii de ani de zile din toate părțile. Cu toate acestea, o corecție majoră nu se apropie. Indicatorii standard de evaluare au încetat să mai funcționeze?

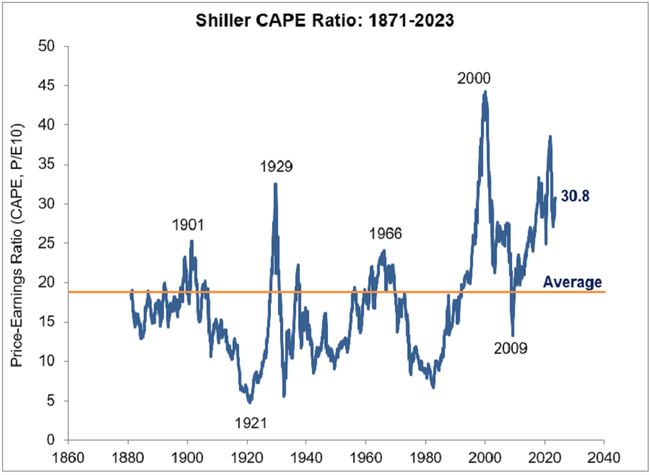

Raportul P/E ajustat ciclic Shiller (CAPE) pentru S&P 500 din SUA a fost în medie de 17,4 în perioada începând cu 1871. Este greu să ne îndoim de relevanța acestei cifre, având în vedere că este vorba de peste 150 de ani de date. Este interesant faptul că, în orizontul de timp începând cu 1990, CAPE pentru S&P 500 a fost sub valoarea sa medie timp de numai 22 de luni, aproximativ cinci procente din timp. Prima dată când a fost sub medie a fost de 12 luni în 1990 și 1991, iar a doua oară a fost de 10 luni în 2008 și 2009. Cu toate acestea, în niciunul dintre aceste cazuri, valorile nu au fost cu mult sub media istorică.

"Dacă cineva aștepta un semnal de cumpărare trimis de CAPE, a avut doar două oportunități în ultimele trei decenii și trei ani. Și oricine ar fi urmat exclusiv CAPE nu ar fi cumpărat nimic pe piețele bursiere americane din 2009 încoace", spune Ben Carlson de la firma de investiții Ritholtz Wealth Management.

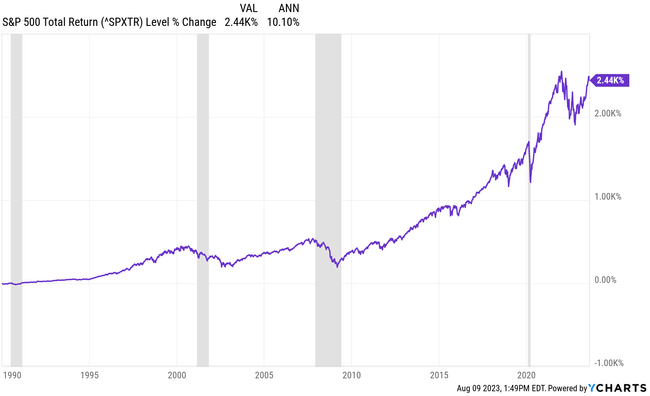

El subliniază că, potrivit multiplelor de evaluare, acțiunile americane au fost supraevaluate în 95% din timp începând cu 1995. Cu toate acestea, S&P 500 a crescut cu o rată medie anuală de aproximativ 10% în acest interval de timp. Pentru o bună măsură, să adăugăm că, între 2010 și 2020, acțiunile americane s-au apreciat cu o rată medie anuală de 14%, iar în prezent adaugă o medie anuală de 11% din 2020.

"Nu sunt naiv, știu cum funcționează mediile pe termen lung, adică ne așteaptă vremuri mai rele. Dar vreau să spun că poate acordăm prea multă atenție indicatorilor de evaluare. Datele arată că acțiunile americane sunt supraevaluate, dar acestea continuă să se consolideze. Sigur, vă puteți vinde pozițiile pe acțiuni cu referire la CAPE și la alți indicatori și puteți aștepta ca piața să se corecteze pentru a cumpăra la prețuri mai bune, dar ați putea pierde cu ușurință încă zece ani sau mai mult de creștere din această cauză", spune Ben Carlson. "Nu spun că multiplii de evaluare sunt inutili și că nu funcționează, dar sunt mult mai importanți din punctul meu de vedere în cazul acțiunilor individuale decât în cazul pieței în general."

Bulios Black

Acest utilizator are acces la conținut exclusiv, instrumente și caracteristici ale platformei Bulios datorită abonamentului său.

Am o opinie similară cu cea a lui Philip. Trebuie să vă uitați la sectoarele individuale. Având în vedere că acțiunile din domeniul tehnologiei au crescut în ultima vreme, în principal din cauza inteligenței artificiale. Dar alte acțiuni din alte sectoare sunt fie la prețuri medii, fie unele acțiuni sunt poate chiar subevaluate.

În acest caz, este mai bine să vă concentrați pe sectoare/acțiuni individuale. De exemplu, în momentul de față, aproape toată creșterea se datorează acțiunilor tehnologice din SUA și freneziei din jurul inteligenței artificiale. Cu toate acestea, o mulțime de companii bine stabilite din alte sectoare se situează în jurul acestei medii. Și apoi aveți sectoare în care pur și simplu va fi întotdeauna specific (o puteți vedea frumos acum cu companiile petroliere, de exemplu)