Bank of America: Fondurile de hedging se pregătesc pentru vremuri mai rele și au o încredere peste medie în aceste 20 de acțiuni (Partea 1)

Deși datele din economia americană sunt destul de solide, fondurile speculative nu sunt chiar prea optimiste. Pozițiile defensive le depășesc pe cele ciclice în portofoliile fondurilor care pot paria atât pe LONG, cât și pe SHORT. Care sunt acțiunile în care managerii de hedging au cea mai mare încredere în ceea ce privește ponderea relativă a portofoliilor fondurilor în raport cu indicii de referință?

Economia americană în ansamblu a avut performanțe mult peste așteptări în acest an, susținută în special de o piață a forței de muncă în continuare tensionată. Chiar și datele privind PIB-ul și consumul personal au surprins pozitiv în acest an, la fel ca și cheltuielile de capital ale companiilor. Acesta este motivul pentru care analiștii de la Bank of America și-au actualizat și ei perspectivele economice în luna august, în care nu mai prevăd o recesiune în SUA în scenariul de bază. Sondajul din august al marilor manageri de fonduri mutuale a fost la fel de pozitiv, mai puțini fiind cei care se așteaptă la o recesiune.

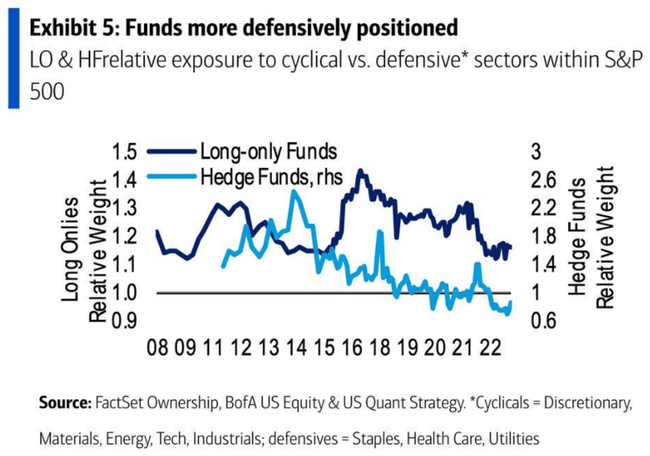

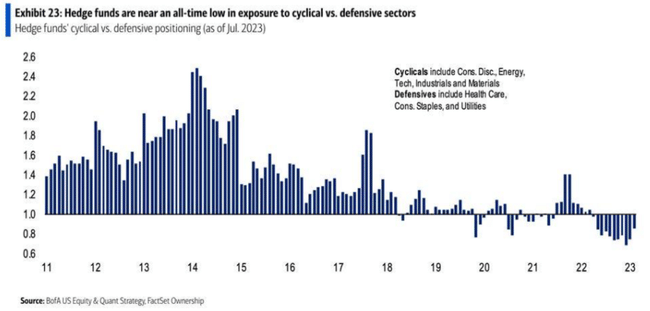

Dar sondajele și perspectivele sunt un lucru; deciziile reale de investiții sunt altceva. Managerii de fonduri speculative și de fonduri mutuale tradiționale își pregătesc portofoliile pentru turbulențe economice și de piață continue, potrivit datelor compilate de Bank of America. Astfel, compoziția investițiilor fondurilor este puternic defensivă.

Managerii de fonduri și-au schimbat portofoliile într-o direcție mai conservatoare în ultimii ani, iar acest lucru se confirmă abia astăzi.

O strategie defensivă ar putea părea prea prudentă în lumina forței acțiunilor din acest an, însă unele sondaje recente privind încrederea consumatorilor și a mediului de afaceri au părut relativ slabe. Analiștii de la Bank of America au avertizat, de asemenea, cu privire la încetinirea treptată a creării de locuri de muncă și, prin urmare, cu privire la o posibilă presiune ascendentă asupra cheltuielilor de consum. Nu în ultimul rând, persistă incertitudinea cu privire la viitoarea politică monetară a Fed, ratele ridicate ale acesteia transmițându-se doar treptat către economia reală.

Toate cele de mai sus nu înseamnă, totuși, că fondurile speculative nu ar trebui să parieze pe creșterea prețurilor acțiunilor. Dimpotrivă, în prezent, acestea au o rentabilitate netă de 20%, ceea ce se apropie de un maxim istoric. Numai că ei pescuiesc mai mult decât media în segmentele defensive ale pieței. Între timp, experții de la Bank of America au compilat date privind pozițiile LONG și SHORT în titluri individuale din portofoliile fondurilor speculative și au indicat douăzeci de titluri în care pozițiile LONG sunt cele mai răspândite.

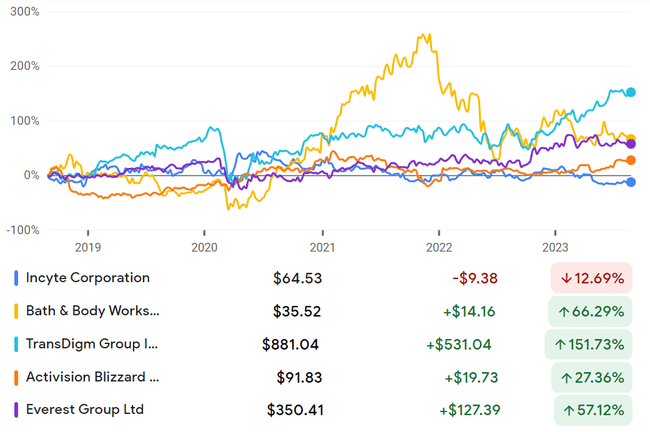

1. Incyte

Sector: sănătate

Diferența dintre pozițiile LONG și SHORT: 36,6%.

2. Bath & Body Works

Sector: bunuri de consum reziduale și servicii

Diferența dintre pozițiile LONG și SHORT: 28,3 %.

3. TransDigm

Sector: industrie

Diferența în pozițiile LONG și SHORT: 15,6 %.

4. Activision Blizzard

Sector: Servicii de comunicații

Diferența dintre pozițiile LONG și SHORT: 13,5 %.

5. Everest Group

Sector: Finanțe

Diferența dintre pozițiile LONG și SHORT: 11,9 %.

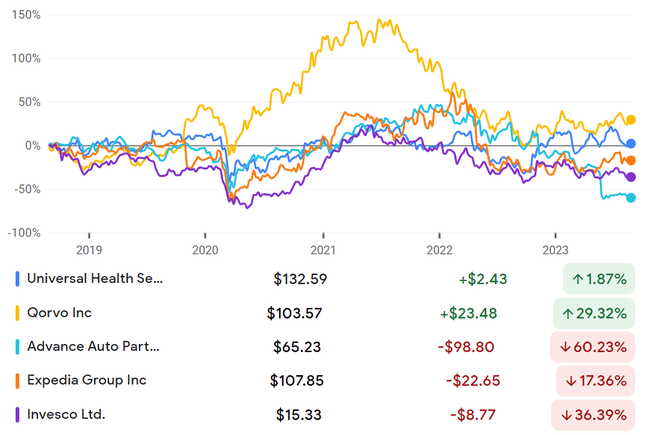

6. Universal Health Services

Sector: Sănătate

Diferența în pozițiile LONG și SHORT: 11,2%.

7. Qorvo

Sector: tehnologie

Diferența în pozițiile LONG și SHORT: 10,9%.

8. Advance Auto Parts

Sector: Bunuri de consum și servicii reziduale

Diferența în pozițiile LONG și SHORT: 10,9 %.

9. Expedia

Sector: Bunuri și servicii de consum

Diferența în pozițiile LONG și SHORT: 10,9 %.

10. Invesco

Sector: Finanțe

Diferența dintre pozițiile LONG și SHORT: 10,4%.

Restul zilei de mâine... :)

Ei bine, frumoase diagrame, mulțumesc! Cunosc câteva companii, dar nu sunt atât de sigur de altele. Recesiunea nu este principala problemă acum, așa că piețele sunt încă în creștere. Vom vedea cum va arăta la sfârșitul anului dacă vom asista la un raliu de Moș Crăciun ;)