Acțiunile cu dividende au devenit extrem de interesante pentru mine în ultimele câteva luni. Acestea se comportă diferit de acțiunile de creștere, de exemplu, și oferă bonusul plăcut de a plăti dividende. Cu toate acestea, ca întotdeauna, trebuie să separați grâul de neghină atunci când alegeți. Să aruncăm o privire mai atentă la 4 acțiuni cu dividende care cu siguranță vor evita portofoliul meu.

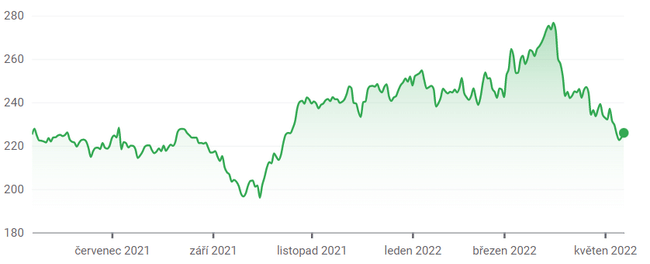

1. Union Pacific Corporation $UNP

Acțiunile Union Pacific au probleme. Compania este solidă, dar, într-o economie în încetinire, este probabil să vedem mai mulți ani de activitate feroviară. Este probabil ca înăsprirea cantitativă să determine ca PIB-ul să fie mai mic decât se așteaptă în următorii ani, ceea ce, la rândul său, va încetini comerțul mondial.

Vedem deja acest lucru, deoarece un raport recent al Asociației Căilor Ferate Americane a raportat că traficul feroviar din SUA a încetinit cu 7,4% de la an la an. Acest lucru este destul de surprinzător, având în vedere că ne aflam într-o perioadă de relaxare a restricțiilor pentru covizi. Problemele sistemice se reflectă în mod clar în acțiunile Union Pacific, deoarece acestea sunt supraevaluate pe o bază normalizată. Acțiunile se tranzacționează cu o primă de 67% față de prețul contabil și cu o depășire de 8% față de prețul de cumpărare.

UNP are un randament decent al dividendelor viitoare de 2,1%. Cu toate acestea, acțiunile prezintă parametri de siguranță slabi, rata de plată depășind media pe cinci ani de 8,9%.

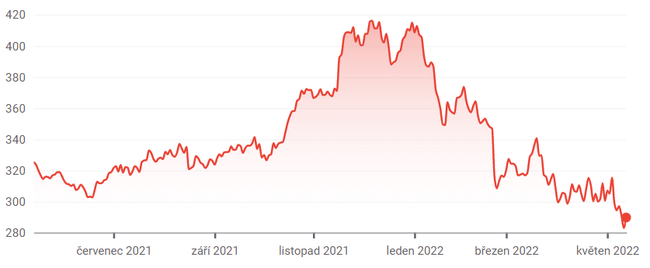

2. Home Depot $HD

Am găsit trei probleme principale la Home Depot. În primul rând, cererea de bunuri de folosință îndelungată este contestată. În condițiile unei inflații ridicate de 8,5%, este posibil să vedem cum gospodăriile vor renunța la cumpărarea de obiecte inutile.

A doua problemă a companiei este supraevaluarea semnificativă a acesteia, ceea ce sugerează că investitorii au cumpărat prea mult acțiunile. Acțiunile se tranzacționează cu o primă de 66% față de raportul preț-beneficiu din sector, iar creșterea câștigurilor pe acțiune este cu 3,3% mai mică decât media pe cinci ani.

În plus, indicatorii de siguranță a dividendelor companiei nu sunt buni. Randamentul viitor al acțiunii de 2,6% este însoțit de un raport subperformant între randamentul fluxului de numerar liber și randamentul dividendelor de 1,9%, ceea ce indică faptul că plățile viitoare de dividende sunt în pericol.

3. International Business Machines $IBM

Mulți au crezut că spin-off-ul Kyndryl va fi salvarea IBM. Dar compania continuă să se lupte, așa cum a făcut-o timp de mulți ani. Spațiul de cloud computing a fost afectat, iar surplusul ar putea determina IBM să cheltuiască prea mult și,ulterior, să își reducă dividendele în anii următori.

Factorii de stil ai acțiunilor IBM sunt slab aliniați cu un flux de numerar operațional negativ(-9,1%) și cu un profit pe acțiune dezamăgitor (7,1%) așteptat în anul următor. În plus, acțiunile au indicatori de siguranță a dividendelor discutabile. Randamentul potențial al dividendelor de 5,1% este însoțit de o rată de plată de 106%, o acoperire a dividendelor de numai 1,5 și un deficit al planului de pensii de 4 miliarde de dolari.

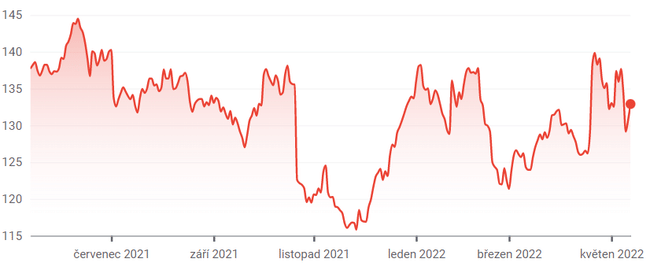

4. Harley-Davidson $HOG

Compania trebuie să intre într-o perioadă de rebranding masiv în următorul deceniu, ceea ce înseamnă că probabil nu va mai putea distribui investitorilor atât de mult numerar ca până acum. Motocicletele companiei nu sunt atractive pentru noua generație, ceea ce reflectă o scădere de 4,13% a ratei de creștere a profitului net normalizat pe cinci ani a companiei.

Compania a încercat să se rebranduiască prin desprinderea diviziei sale de motociclete electrice, LiveWire. Rebranding-ul necesită însă timp, iar Harley se va confrunta probabil cu un deceniu de creștere negativă a veniturilor.

Randamentul dividendelor Harley de 1, 7% se întâlnește cu o rată de creștere pe cinci ani de -15,6%, o prognoză sumbră pentru investitorii săi.

Disclaimer: Analiza originală a fost realizată de Steve Booyens și nu reprezintă o recomandare de investiții. Nu sunt un investitor profesionist.